动物精神与人工智能

来源:陈达美股投资

2024年即将收官。战场收骥尾,峥嵘敌手今安在,长感叹what a ride。

不出犀牛级以上意外的话,蓝星贝塔2024年能上涨(以纳斯达克指数来算)30%+应该不是问题,坐三望四。在2023年嘉年华被狠狠质问一整年后,嘿嘿,我得意得就像一只骄傲的小公鸡。那为什么美股在2023年上涨了43%以后,2024年还能再干个30%+?我个人而言会归结给四个字母,AS 以及 AI。

AS是动物精神(animal spirits),AI自然是人工智能(artificial intelligence);而你乍一看,这俩简直就是一对如同量子纠缠的反义词。

动物精神是市场的驱动力。正如凯恩斯的名言——本质上,动物精神驱动市场,而非理性(见下图)。一些关于人性深处的东西,一些过于热忱或偏执的情绪,很难量化,也很难预测。这种动物精神,反映在股票估值倍数上,也反映在一些热股、meme股炒作上,。人性多年不变,或许永远都不会变,是个常量。人有爱恨,善于嫉妒,爱八卦。比如人总是喜欢在桌子上谈论谁和谁在床上,以及在床上谈论谁和谁在桌上。你仔细一想,会有许多熟悉而又模糊的记忆涌现。

年度第二个关键词是人工智能,是2024年美股大牛市至关重要的因素,如果不是最最重要的因素的话。人工智能行情,从一开始的像聚焦于英伟达、博通、台积电的芯片/AI硬件股,扩展到Applovin、Palantir这样的AI概念SaaS股,再进一步扩展到salesforce, Adobe、ServiceNow、Zoom、Shopify、HubSpot这样的SaaS股。市场从又窄又硬变得又宽又软,就像上流狭窄的湍流变成下流平阔的江面,让今年美股整体行情得以接力。

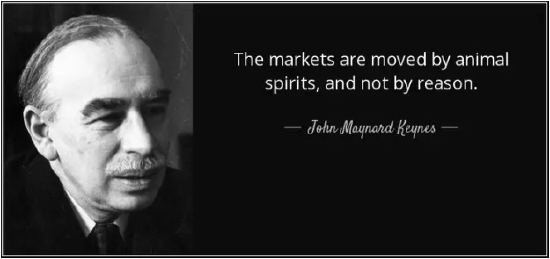

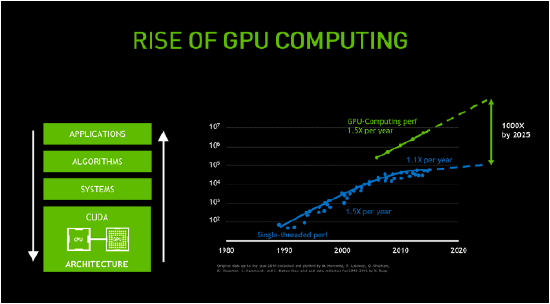

AI宇宙的产业链弧线很长,但它总是朝效率更高的方向弯曲。摩尔定律预言,10年算力将实现100倍增长,但是我们现在发现基于串行计算的摩尔不灵了,最近8年人类算力实现了1000倍增长,Moore’s Law 变成了 Huang’s Law,这是英伟达以及所有碳基技术天才们,在硅基上所取得的伟大成就。

英伟达的故事甚为精彩,从餐馆里的一个构想开始,开枝散叶,草叶葳蕤。在读完The Thinking Machine: Jensen Huang, Nvidia, and the World‘s Most Coveted Microchip (中译本叫《黄仁勋:英伟达之芯》这本书,我能明白为什么——当年许多人认知或者偏见仍然停留在英伟达是一个臭做显卡的、打游戏的“奸商”、“核弹厂”,而这本书用一个文科生也完全能看懂的语言说明——为什么是英伟达,而非英特尔,能吃到大模型这个目前AI行业的最大红利。我认为最转折点最精华的章节,在于这本书介绍CUDA来龙去脉的第九章,以及第十一章“范式转变”,为何英伟达——而不是英特尔——直接衔接上了神经网络也就是后来大模型的发展,许多情况下,你说是命运的安排也好,你说是运气也罢,他就是如此发生。

从事神经网络研究的人被称为 “荒野里的先知”。而多伦多大学教授 Geoffrey Hinton (2024年诺奖获得者)就是其中一个。2009 年Hinton 的研究小组使用英伟达的 CUDA 平台训练神经网络,识别人类语音。成果质量非常高,他主动联系了 Nvidia说——皮衣葛格,我刚告诉上千个我们机器学习领域的小伙安,他们应该去买一张 Nvidia 显卡。你能免费送我一块吗?因为大回答说,不行。

尽管受到冷遇,Hinton仍鼓励学生们使用CUDA,其中包括他的一位乌克兰裔门生 Alex Krizhevsky——Hinton 认为他是他见过最牛逼的程序员。2012年,Krizhevsky 紧张的预算里抠出来钱,买了两块英伟达GeForce 显卡。然后Krizhevsky开始在 Nvidia 的并行计算平台上,训练视觉识别神经网络,一周内就向其输入了数百万张图像。“他的卧室里有两块GPU在呼呼作响,他父母后来收到的电费账单惊人。”

当时与Krizhevsky一起工作的小伙伴,也是另一个Hinton的学生,他的名字叫Ilya Sutskever。他后来创立了一家研究机构,名字叫OpenAI。缘,妙不可言。

当然啦,无论是AI还是AS,无论是人工智能与动物精神,也不完全是反义词。你看Nvidia为啥叫Nvidia,是取自于拉丁语INVIDIA,意思就是嫉妒。人工智能就是诞生于动物精神,市场飞升,卧龙凤雏。

而全球AI硬件飞速发展,我们自然不能坐视不理。在全球产业链上,我们有自己的位置。比如创业板人工智能投资的是全球AI产业链,其重仓光模块龙头,而国内的光模块厂商在全球也具备很强的竞争力,相比之下,科创AI偏重于国产半导体,主要是国产替代的逻辑。

人工智能这个赛道,是一个标准的三件套赛道,包括第一件套,上游(硬件):主要是为人工智能提供算力基础硬件设施,如芯片、服务器、光模块、交换机。第二件套,中游(软件):包括各种人工智能技术和算法的研发,例如机器学习、深度学习、自然语言处理、计算机视觉等;第三件套,下游(应用):是人工智能的各种应用场景和领域,比如智能安防、智能医疗、智能交通、智能家居等等。最便于理解的一个比方,上游是卖铲子的,中游是淘金块的,而下游是做金饰、向市场卖黄金的。而我们的创业板人工智能公司,主要集中于卖铲子这个领域,同时也覆盖淘金块的和卖黄金的。

全市场首只创业板人工智能ETF华宝(159363),20CM的高弹性品种,这个指数重仓AI硬件(占比40%,主要是光模块龙头),同时兼顾AI软件(占比32.6%)、AI应用(占比27.4%),能更高效捕捉AI主线行情。而人工智能是一个黄金赛道,大模型市场规模爆发。全球大模型市场规模预计未来6年CAGR近50%,到2028年预测规模达1095亿美元,人工智能全产业链规模,预计超过万亿。

最后想多说一句,许多人像恐惧妖魔鬼怪一样恐惧AI,宛似美洲土著刚开始害怕马一样。虽然投资界都是前瞻性的,比如互联网投资狂潮的到来比互联网真正彻底重塑世界要早上几年,但AI还远没到可以把我们替换掉或者干掉的水平。比如黄仁勋自己所言,我们即使离AI的工作与给我们的答案我们“大致上”可以信任,还有不少年的距离。更不要说是能完全信任。(We have to get to a point where the answer that you get, you largely trust.)所以当有人拿一个问题去问GPT后,并以此作为标准答案,想要绝杀某个讨论,我内心总是对这种“绝杀”嗤之以鼻。

AI可能下棋能秒杀你,下单可能比你快,但下三流下九路,肯定还远不及人类。无论是AGI的优秀,还是阿尔法狗的战无不胜,这些纯计算的方面,AI只要是一直能赢你,问题就不算太大。因为,最骇人的情况,其实是AI故意输给你。

还是听听乔布斯的发言,创新是一种能力,是将变革,视为机会而非威胁。

附录,黄仁勋在管理中的一些经验,虽然未必适合所有的管理者,可供参考。来自The Thinking Machine: Jensen Huang, Nvidia, and the World‘s Most Coveted Microchip :

当黄仁勋严厉训斥某名员工时,他通常会选择在公共场合进行,以便让其他人从中汲取教训。“失败必须被公开。”黄仁勋是这么说的。一旦项目延期,黄仁勋便会命令相关负责人起立,向在场的所有人详细解释每一个出错的环节。紧接着,黄仁勋会对他们的表现进行严厉甚至刻薄的分析。这种企业内部的批判会并非人人都能适应。“你很快就能看出谁能在这里坚持下去,谁不能,” 迪克斯坦言,“如果有人开始变得具有防御性,你就知道那个人在英伟达待不久了。

2.最重要的五件事

黄仁勋要求公司每位员工每周提交一份清单,列出他们手头最重要的五件事。自那以后,每逢周五,他都会收到两万封电子邮件。他提倡言简意赅,因此常于深夜里随机查阅这些邮件。相应地,他每天也会写数百封电子邮件与员工交流,通常每封邮件内容极简。(一位高管形容这些邮件像俳句,另位则觉得像勒索信。)他的回复速度之快令人咋舌。“你凌晨2点发邮件给他,2点05分就能收到回复,” 比尔·戴利说,“然后你早上6点再发,6点05分又会收到他的回信。

和许多公司一样,英伟达允许员工以低于市场价格的折扣购买本公司股票。英伟达这项计划的独特之处在于,员工能够以过去两年内任意时段的最低股价为基准来享受折扣购买股票。这样的购买设有一定的金额上限,不过随着股价一路飙升,这项计划基本上就等同于送钱了,那些每年都将购买额度用到上限的员工做了他们一生中最划算的交易。由于这笔意外之财惠及到了公司中层管理人员,一些新入职的员工担心那些新富起来的老员工会进入一种“半退休”状态。公司高管们对这种说法并不认同。负责公司游戏业务的杰夫·费舍尔是公司最初的30名员工之一,他说:“我 们很多人现在在经济上已经比较宽裕了,但我们依然坚信公司的的使命。”